数字商品新视角,ETH的价值会回升吗?

原文作者:sam.frax,Frax Finance 创始人

原文编译:zhouzhou,BlockBeats

编者按:这篇文章探讨了数字商品(如 L1 代币)和类权益代币之间的区别,提出了一种新的评估数字资产的框架,特别是针对 ETH 的价值,作者认为 ETH 应被视为一种主权商品,而非类权益代币,因为商品无法产生现金流或股息。同时指出如何消除对 ETH 资产的模糊定义,重申商品溢价的重要性,并指出了未来可能出现的价值评估错误。

以下为原文内容(为便于阅读理解,原内容有所整编):

在加密货币领域,我提出了一种全新的系统,用于评估数字商品,如 L1 代币和主权商品与治理/权益代币之间的区别。这一观点对 ETH 以及各种 L2 代币至关重要,或许能彻底消除 ETH 资产的模糊性。

在加密货币中,实际上只有两种类型的代币:数字商品(通常是 L1 主权资产)和类权益治理代币。我在之前的讨论中对此进行了更深入的阐述。

根据定义,商品无法支付「股息」或拥有「现金流」,因此,如果资产确实是一种数字商品而非治理/类权益代币,我们必须摒弃这一错误的评估标准。就像一个主权国家不能对以其自身货币计价的债务进行有意义的违约(只能发生通货膨胀而非违约),数字商品实际上没有真实的发行者,它是一种稀缺的主权资产,因此如果它确实是商品,就无法有意义地提供股息或现金流。

资产本身就是产品,像 BTC 一样。劳动和其他实际产品只能产生对商品的经济需求。

以太坊(网络 链)是目前最大的数字国家,是一个充满全球劳动者和建设者创新的主权经济体。这种劳动以治理/类权益代币的形式被代币化,后者与 BTC、ETH、SOL 等类数字商品有着明显的区别。在任何实体向数字商品的持有者支付报酬以进行任何操作的地方,无论是流动性提供奖励、DeFi 激励,还是 LSD 和 LRT,这些都可以通过经验进行衡量。

这一指标应该被定义为资产的商品溢价,而不是货币溢价、主权溢价或投机溢价,这是一个针对一类资产的合法且以基本面为中心的评估术语。

在全球经济中,任何人以劳动或类权益代币的形式支付他人以持有某种形式的主权资产的地方,我们都可以追踪劳动对数字商品的价值流动。这种需求是支付给所有形式 ETH 持有者的全球利率,包括在流动性池、再质押、L2 及未来尚未出现的新 DeFi 创新中使用它的 ETH 持有者。

这就是对商品的全球经济需求,即商品溢价。显然,这对主权资产的价格和市值的价值积累效果远比任何 PE DCF 框架要大得多。这也是为什么 BTC 的市值接近 2, 000 亿美元而没有任何 gas 消耗的原因。但在我的框架中,注意到在一类代币中没有 PE DCF 溢价,因为这根本不可能。

只有类权益代币才可以有现金流,我们所认为的在一类资产中的「股息/回购/燃烧」实际上只是商品溢价。同样,类权益代币中也没有商品溢价。

这就引出了 1559 燃烧机制,通常被视为 ETH 的核心价值积累机制,因为它被认为是「以太坊这个企业」向 ETH 商品持有者支付股息/现金流。

但这是一个荒谬的概念,因为商品无法产生现金流。如果某家公司在一种新型工业用途中使用黄金,从而改变了黄金的分子结构,导致这种元素永久退出流通,我们不会开始对黄金进行 PE 或 DCF 现金流分析,而只会认为它拥有了一种新的高需求工业用途,消耗该商品。没有人会对黄金进行 PE 或 DCF 分析。

同样,BTC 也没有人对其进行 PE 或 DCF 分析。它就像黄金,但以数字形式存在。PE DCF 溢价并不在真实或数字商品的社会可接受范围内。更进一步,1559 燃烧机制源自以太坊及其 L2 主权经济体内的用户需求。这只是对 $ETH 主权资产的另一种经济需求,是另一种工业用例。该需求是通过以太坊区块链协议本身支付的,而非通过劳动或手动发放的权益/治理代币奖励。

以太坊是第一个在定义自己社会身份方面面临「最终 Boss」挑战的项目,但 SOL 也是下一个,一旦到达这一阶段,也可能在这个步骤上挣扎,其他主权资产在成熟到这些阶段时也会面临类似的问题。

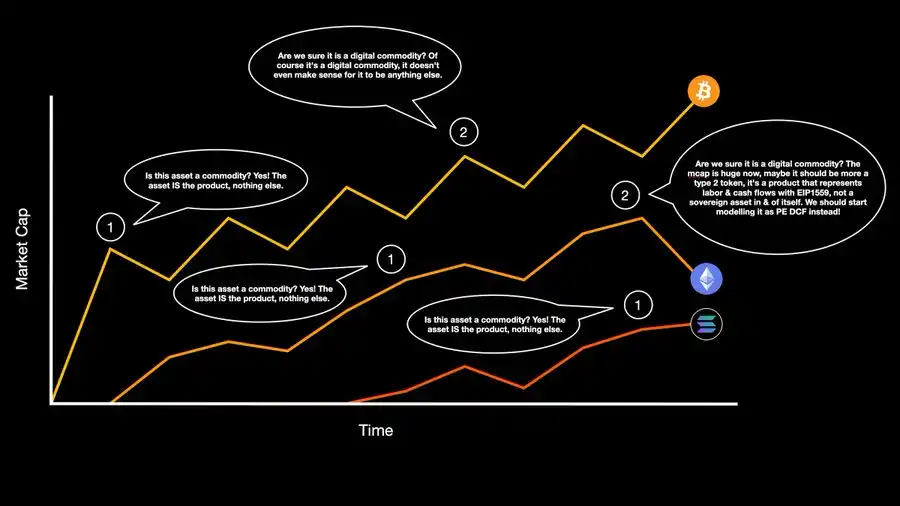

我对数字商品生命周期及其相关陷阱的看法通过一张图表得以展示。$SOL 尚未达到第二阶段,注意到在我看来 $BTC 和 $ETH 在第二阶段采取了不同的转折。

对于 $ETH 来说,现在建立这个社会契约非常重要,以便在为时已晚之前向世界展示,它不仅仅是 $BTC 拥有这种特权。实际上,这不是特权,而是商品溢价的社会契约——一个非常具体、可量化的、基于规则的系统。

注意我在论文中没有提到定义不清的「投机溢价」。这是因为我专注于对基本价值进行良好定义和可测量的框架。投机溢价只是试图量化未来基于基本面的价值系统的交易活动。投机溢价并不是像商品溢价或 PE DCF 溢价那样的基本框架。投机溢价只是市场活动,试图计算该资产在遥远未来将以何种框架进行估值。

直到现在,除了 $BTC 之外,PE DCF 是讨论数字资产的唯一基于基本面的框架。它被错误地应用于所有资产(除了 BTC),但应该仅用于评估代表劳动、产品和治理权利的资产,而非主权数字商品。

在本系列的下一部分,我将解释如何以及为什么某些技术步骤,例如确定的 gas 代币、供应的主权和共识,是确立商品溢价社会契约的必要条件。如果 $ETH 可以不小心慢慢转变为二类代币,那么也有可能将二类代币转变为一类代币,但这是一个非常困难且敏感的过程,容易出错。

原文链接