比特币市值占比涨至三年内高点 后续行情怎么走?

撰文:Chandler,ForesightNews

10 月 24 日,行情数据显示,比特币价格最低跌破 6.6 万美元。从 10 月 21 日开始,比特币的上涨势头显现疲软,从高点 6.95 万美元一路下跌,一度触及 65,260 美元的低点。以太坊的走势与比特币同步,自 2,770 美元高位一路滑落,最低跌至 2,440 美元。而根据 Coinglass 的数据显示,过去 24 小时内市场爆仓金额达到 2.79 亿美元,其中多单爆仓高达 2.02 亿美元。

行情是否再次达到阶段性顶点?或许我们可以从链上数据上找到一些端倪。

比特币市占率涨至三年内高点

Bitcoin Dominance Index(BTC.D)是表示目前比特币市值在加密货币市场占比的指数。从 2022 年 9 月份左右以来,BTC 的市占率一直处于整体上涨趋势。根据 Coinmarketcap 数据显示,近期 BTC 的市占率已接近 58%,全年上涨超过 8%,创下 2021 年 4 月来的高点。

根据历史数据,牛市周期的初期通常伴随着比特币的市占率上升,而当市场进入山寨币的「Altcoin Season」时,比特币的市占率通常会下降。同时,比特币市占率达到高点时,市场往往进入横盘整理或回调阶段。理论上,这是市场流动性和投资情绪达到临界点的表现,是由于比特币吸引了大量资金流入后,价格达到较高水平,市场开始获利了结的自然结果。

比特币现货 ETF 的资金流向成为关键

值得注意的是,本轮行情比特币市占率的上涨主要受到比特币现货 ETF 的资金大规模导入推动,尤其是机构投资者的参与。根据 CryptoQuant 首席执行官 Ki Young Ju 披露数据显示,美国比特币现货 ETF 中的机构持有量约占 20%。资产管理公司持有约 193,000 个比特币。得益于现货 ETF,今年已有 1,179 家机构加入投资了比特币。

从数据上看,10 月 14 日至 10 月 21 日,比特币现货 ETF 持续 7 日净流入,尤其是贝莱德(BlackRock)ETF IBIT 净流入超 15 亿美元,使其目前持有的 BTC 数量升至 391,484 枚(价值约合 264.5 亿美元)。比特币的价格也从 62300 美元上涨超过 69000 美元。

随着美东时间 10 月 22 日比特币现货 ETF 7 日净流入后首次净流出,总净流出 7909.05 万美元,比特币价格趋势也开始出现滞胀震荡并伴随下跌行情。这一现象可以被解读为市场没有突破重要的技术支撑点位,投资者对市场短期前景的信心下降,当机构资金开始减少或流出时,随之出现价格回落。如果比特币未能有效突破,价格走势可能面临进一步的整理和震荡。

从另一层面理解,从市场的反应来看,比特币的上涨吸引了大量的流动性,这在当前市场阶段表现得尤为明显。同时比特币还在震荡期间逐步吸走了其他山寨币的流动性,进一步形成了明显的「吸血」效应。而在比特币上涨的过程中,其他加密资产的价格往往并不跟涨,导致市场流动性进一步向比特币倾斜。如果比特币无法突破关键阻力位,市场可能会经历短期的回调,流动性进一步从山寨币市场中抽离,价格波动性也会加剧。通常当比特币达到新的高点后,部分流动性可能会溢出到山寨币市场,才有可能迎来更大规模的价格上涨。

USDT 市值创历史新高,USDT.D 触及支撑

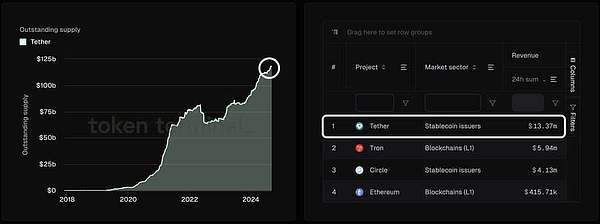

稳定币总市值以抢走以太坊份额的方式增加了其份额占比,排除其他山寨币的因素,其占 BTC、ETH 和稳定币总市值的比重在 2024 年从 7% 增长到 10%。据 DefiLlama 数据显示,稳定币总市值现报 1727.78 亿美元,创自 2022 年 5 月以来新高。

在这其中,USDT 市值创下 1200 亿美元历史新高,占总稳定币市值的 69.49%。这也是过去六个月稳定币从 ETH 手中夺取市场份额的主要动力。

2023 年 3 月硅谷银行 (SVB) 倒闭是稳定币竞争的转折点,导致 USDC 的份额大幅缩水,而 USDT 的供应量增加。但在一定程度上,USDT Dominance Index(USDT.D)的上涨对市场而言并非乐事。USDT.D 能作为市场情绪的晴雨表,有效预测比特币在不同周期内的价格顶部和底部。

从下图可见,在今年的行情中,每当 USDT.D 接近或重新测试其长期上升支撑线时,比特币往往会出现局部的价格顶峰。这是因为投资者往往会在市场波动时期,将资金转移到稳定币如 USDT 以规避风险。因此,USDT.D 上升时通常暗示着市场资金的抽离,也就是近阶段的比特币价格的高点所在。

需求方减弱

从中长周期来看,目前比特币市场的绝对已实现利润与亏损均呈现显著下降趋势。自 2024 年 3 月比特币达到 7.3 万美元的历史高点后,新资本流入市场的速度显著减缓。根据 Glassnode 提供的数据显示,目前日流入市场的资本约为 7.3 亿美元,尽管这一数字仍不算小,但与 3 月份高峰时的 29.7 亿美元相比,下降幅度非常明显。

这表明市场需求方的动能明显减弱,虽然资金仍在流入市场,但其规模不足以推动比特币价格的长期稳定上涨或下跌,而是更容易在相对小的资金变动下出现剧烈的波动。这种流动性不足的情况使得比特币在短期内可能会继续表现出较大的价格波动,同时市场整体缺乏明确的方向性,使得大资金的观望情绪更加浓厚。

总体而言,比特币当前确实处于高波动性与不确定性共存的市场局面,近半年的价格走势更像是在现有区间内进行「直上直下」的不断反复波动。在没有获得真正的大规模资金注入或流出之前,比特币的价格可能很难打破当前的震荡格局。

总体而言,比特币当前确实处于高波动性与不确定性共存的市场局面,近半年的价格走势更像是在现有区间内进行「直上直下」的不断反复波动。在没有获得真正的大规模资金注入或流出之前,比特币的价格可能很难打破当前的震荡格局。

这种市场现象与市场参与者的情绪波动紧密相关。大资金的观望情绪较为浓厚,许多机构投资者选择等待更明确的市场信号,如宏观经济政策的进一步明朗或是美联储未来货币政策的调整,以及即将结局的新一任美国总统大选。在当前阶段,市场情绪较为脆弱,任何宏观层面的突发变化都有可能成为市场波动的催化剂。