拆解MicroStrategy:加强版Grayscale Luna

撰文:0xjs@金色财经

比特币突破8万美元!比特币突破9万美元!比特币突破9.5万美元!比特币突破9.9万美元!

显然,比特币势必将很快突破10万美元大关。

常识告诉我们,价格大幅上涨直接的原因就是有人在用真金白银大量买入,毕竟“Money Talks”。

在本轮加密牛市中,加密代币分化严重,其中表现最亮眼的两个板块是比特币和Solana。Solana的上涨主要来自加密玩家涌入Meme的驱动,而比特币的上涨,买入资金主要来自美国比特币ETF和一些上市公司尤其是MicroStrategy。本文我们主要关注MicroStrategy。

金色财经记者11月21日花了一个晚上在美国SEC官网遍览了MicroStrategy自2021年提交的文件,深度拆解MicroStrategy买入比特币的行为和资金来源。得出的结论是,MicroStrategy是加强版的“灰度 Luna”。

先看一下MicrosStrategy整体情况,再拆解MicroStrategy买入比特币的资金来源,最后对比Grayscale和Luna。以下。

MicroStrategy无惧牛熊:花费超过160亿美元坚定买入比特币

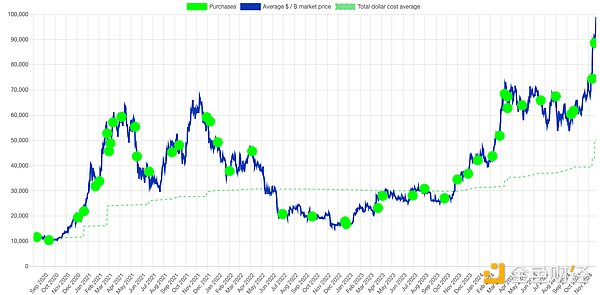

MicroStrategy自2020年9月实施比特币储备战略,4年来穿越周期无惧牛熊地坚定执行比特币储备战略,比如在2021年那轮牛市的4月和11月以超过5.9万美元买入比特币。

MicroStrategy持续不断买入BTC

金色财经记者统计发现,截止2024年11月22日,MicroStrategy已经累计花费165.8亿美元买入比特币,目前持有33.1万枚比特币,持有的比特币市值近330亿美元。

自2024年年1月比特币ETF成功发行以来,比特币ETF管理超过124万枚比特币,管理资产已经突破1200亿美元,净资金流入总量约303亿美元。比特币ETF是很多投资者的投资标的,不是来自单独一家投资者。

目光所及,MicroStrategy可能是买入比特币花费最多的单一实体。

那么问题来了,MicroStrategy买入比特币的这么多资金来自哪里?

金色财经记者翻阅MicroStrategy提交给美国SEC的报告,其资金主要有两个来源:可转换优先债(Convertible Senior Notes)和市价股票发行(At-the-Market Equity Offerings)。

其中,可转换优先债(Convertible Senior Notes)面向合格的机构投资者,市价股票发行(At-the-Market Equity Offerings)直接面向二级市场。

可转换优先债(Convertible Senior Notes):72.6亿美元 合格机构投资者

下面是MicroStrategy自2020年以来发行的票据,除了2021年6月发行的5亿美元优先担保债,其余均是可转换优先债(Convertible Senior Notes)。

其中,2024年11月21日MicroStrategy新发行的30亿美元可转债现金随时可以动用,买入比特币。也许就在最近这一两天,等MicroStrategy动用这30亿美元买入比特币的时候,就是比特币破10万美元之时。

其中,2024年11月21日MicroStrategy新发行的30亿美元可转债现金随时可以动用,买入比特币。也许就在最近这一两天,等MicroStrategy动用这30亿美元买入比特币的时候,就是比特币破10万美元之时。

了解什么是可转换优先债(Convertible Senior Notes),你会发现它真是一个好的金融工具。

所谓可转换优先票据是一种特殊的债务证券,其中包含可将票据转换为预定数量的发行人股票的期权。如果股票涨起来可以把它转换成股票,如果股价低就按照债权还本付息。而且优先可转换票据优先于同一组织发行的所有其他债务证券,可以得到优先补偿。因此它是一种上有高收益、下有保底的债券。

重要的是,可转换优先债一般都附有强制赎回条款。在过了条款规定的禁止赎回期后或者触发提前赎回条款时,发行人可以发起强制赎回。在规定的赎回日期前,投资者需要把可转债转换为公司股票,不然的话发行人有权利按债券面值加上应计利息的价格强制赎回可转债。而大多数情况下,投资人会主动转换成股票。

以MicroStrategy已经赎回的2025 Convertible Notes为例,2025 Convertible Notes到期日在2025年12月15日。但MicroStrategy于2024年6月13日发布公告,要求2025 Convertible Notes持有人在纽约时间2024 年7月11日下午5:00之前,可选择按每1000美元本金可兑换2.5126股 MicroStrategy A 类普通股的适用转换率(反映每股397.99美元的转换价格)转换票据。否则,MicroStrategy将于7月15日强制赎回所有未偿还票据,赎回价格等于本金 应计未付利息。

而MicroStrategy当日股价为1300美元左右(MicroStrategy于8月8日完成1:10拆股,1300美元价格为拆分前价格),显然债权人都会选择把债务转换为股票。债权人拿到股票后完成套利。

可以这么说,可转债背后最重要的动机就是发行人让投资人主动选择把债权转换为股票,从而发行人不用拿出现金去偿还债务。

市价股票发行(At-the-Market Equity Offerings):近100亿美元 二级市场

下面是MicroStrategy自2020年以来的市场股票发行数据。近4年来MicroStrategy直接在二级市场通过发行新股一共募集到98.235亿美元,这些资金被MicroStrategy全部用来买入比特币了。

所谓市价股票发行(ATM Equity Offering)是指上市公司IPO后为了筹集资金而进行的后续股票发行。在ATM发行中,上市公司通过指定的经纪商,以当时市价一段时间内逐步向二级交易市场出售新发行的股票。经纪商在公开市场上出售发行公司的股票获得现金收益,然后将收益交付给发行公司。

还是以MicroStrategy的ATM Equity Offering为例来说明。2024年8月1日,MicroStrategy与TD Securities (USA)、The Benchmark Company,、BTIG,、Canaccord Genuity 、Maxim Group和SG Americas Securities经纪商签订销售协议(“2023年8月Sales Agreement ”)。根据该协议,MicroStrategy可不时通过销售代理发行和出售其 A 类普通股,总发行价最高可达20亿美元。根据2024年11月11日MicroStrategy提供给美国SEC的8-K文件,MicroStrategy一共新发行了785.4647万股股份,共获得20.3亿美元,全部买入27200枚比特币。

2024年10月30日,MicroStrategy发布21/21计划,称未来年筹集420亿美元资本,包括210亿美元的股权和210亿美元的固定收益证券,用于投资比特币。MicroStrategy同日披露,MicroStrategy和TD Securities (USA), Barclays Capital, The Benchmark Company, BTIG, LLC, Canaccord Genuity , Cantor Fitzgerald & Co., Maxim Group , Mizuho Securities USA, and SG Americas Securities达成销售协议,市价发行210亿美元的MicroStrategy股票。2024年11月18日MicroStrategy提交给SEC的8-K文件显示,在11月11日至17日间MicroStrategy售出1359.4万股股份,获得约46亿美元,全部买入51780枚比特币。

按照MicroStrategy的计划,经纪商们仍有约153亿美元的MicroStrategy新发行股份可供出售。

为什么说MicroStrategy是加强版“Grayscale Luna”

现在熟悉了MicroStrategy的“可转债”和“市价股票发行”金手指,再回想一下,它们是不是很像上一轮牛市的Grayscale和Luna,而且是加强版的。

Grayscale Vs. 可转债:

回顾一下Grayscale在没转成ETF之前的运作机制,Grayscale信托股票仅面向合格投资者发行,投资者用场外现金购入GBTC股票(Grayscale信托底层需由对应的比特币资产)或者实物比特币换取GBTC股票股票,锁仓6个月后公开交易完成套利。与此同时,GBTC股票和底层的比特币资产隔离,投资者不能赎回。

MicroStrategy的可转债(Convertible Senior Notes)也面向的合格投资者,投资者用场外现金买入可转债,等强制赎回时转换成MicroStrategy股票完成套利。而可转债(Convertible Senior Notes)也是和MicroStrategy的比特币隔离的。

在2020年和2021年的比特币牛市中,GBTC的溢价吸引到大批量套利资金,GBTC也一度累计到65万余枚比特币,被当时很多行业人士称为“明牌牛市”。

在这轮牛市中,MicroStrategy已经通过可转债吸引到超过70亿美元的合格机构投资者资金,MicroStrategy的21/21计划还准备发行更多的债券。

不同的是,MicroStrategy可转债到期日很长,最近的到期日是在2027年,足以挨到新一轮周期。如果有需要,MicroStrategy完全可以把强制赎回可转债,让投资者把可转债转为为几乎0成本的MicroStrategy新发行股票,并不用MicroStrategy真的去还钱。即便是一直到到期日不赎回,MicroStrategy也可以发行新的可转债置换旧的可转债,就如MicroStrategy用2024年9月20日发行的2028 Convertible Notes现金赎回了2028 Secured Notes。显然,MicroStrategy的可转债更稳健。

Luna Vs. 市价股票发行:

在Luna案例中,燃烧1美元的LUNA可以铸造1美元的算法稳定币UST。只要LUNA价格上涨,就可以铸造更多的UST,有了更多的UST,就可以购买更多的比特币作为储备,稳定1UST=1USDT。Luna直接无需许可地面向普通投资者。

MicroStrategy的市价股票发行和这很像,也是直接面向二级市场普通投资者。MicroStrategy的股价越高,就能通过市价股票发行获得更多的美元,更多的美元可以购买更多的比特币。“左脚踩右脚”一路上升。2024年1月比特币ETF通过确立牛市后,MicroStrategy的净资产溢价(每股市价/对应比特币价值-1)就一路爬升至2.7。目前MicroStrategy共持有33.12万枚比特币,价值约328.4亿美元,而MicroStrategy总市值一度突破1000亿美元。

Luna和UST可以双向铸造,如果UST脱钩,套利者可以折价买入UST,以1UST=1USDT铸造LUNA,形成“死亡循环”,造成LUNA崩盘。事实上,如果Luna基金会LFG在上涨周期更早更多买入比特币(其仅仅买入15亿美元的比特币),如果UST到LUNA可以暂时单向铸造,Luna很可能就不会崩盘。

MicroStrategy就更进一步,MicroStrategy的市价股票发行是单向的,也不会陷入死亡螺旋,而且几乎是0成本的。MicroStrategy显然比Luna更安全。即便在2022年的熊市期间,MicroStrategy的净资产溢价最低也有60%。

只要有人愿意买入市价股票发行的MicroStrategy股票,MicroStrategy在其NAV高溢价期间买入的比特币越多,MicroStrategy的安全垫越厚。用到极致,MicroStrategy市值完全等于其比特币市值,也没有什么风险。

综上,是不是完全可以说MicroStrategy是加强版“Grayscale Luna”?

结语:三重最大主义

2024年7月底在纳什维尔举办的比特币大会上,MicroStrategy CEO Michael Saylor发表“比特币革命”的主题演讲 。

他在经过4年的实践后提出了个人、公司、机构和国家应对比特币革命的方法论,他提出三重最大主义策略。对于公司来说,就是通过三个途径——现金流、当股价高估时发行股票、当利率低时发行债务——买入比特币。

他是这么说的,也是这么做的。

MicroStrategy已经囤积33.12万枚比特币。